2019年5月10日,由睿和智库与发起的第十二期睿和沙龙——“掘金不良资产 早期存量时代最好的生意”在景瑞Naga上院圆满举办。鼎一投资董事总经理郑平在沙龙上做了关于“不良资产中的地产投资运营机会”的分享。

鼎一投资董事总经理郑平

不良资产行业最独特的地方是,可以把一个看上去没有那么好的资产,通过神奇的操作把它变成很优质的资产。近年来,不良资产领域投资的机会很多,怎么样发掘、识别市面上不良债权里的优良房地产非常重要。

一、国内房地产基金在发展过程中遇到的问题

1、投资退出方式的局限性

在中国最早期做房地产私募基金不是真正意义上的金融创新,更多是为融资服务的,很多都是和房地产开发企业一起合作的,规模都很大。

因此目前国内大部分的房地产基金主要是特定项目融资类产品,以债权为主,权益型或夹层基金不多。一个基金产品通常是先有项目,然后根据项目方的融资需求进行产品设计,最后进行募集,一般不进行组合投资。

这种投资退出方式的局限性就使得它并没有真正实现资产配置的功能,甚至更多的时候都是单项基金。近年来市面上也有一些机构出现了偏向权益投资的地产基金,但大多数的房地产投资还没有真正的实现资产配置组合。

2、资金来源局限性

成熟市场上房地产私募基金的投资者主要包括养老基金、保险资金、大学基金会等机构。但现在市面上房地产基金多数以银行理财的资金为主,这就使得资金的期限受到限制,以两到三年期为主。

由于传统商业地产项目资金需求大,投资周期长,通常一个项目从开发、培育到产生稳定现金流需要3年以上的时间,因此常常要面对期限错配的问题。

3、项目来源的局限性

国内的房地产基金在收购资产时主要来源于各大中介机构的推介,以及部分开发企业的直接营销,基本上属于透明市场信息。

由于所有投资者都可以轻易获取交易标的的相关信息,因此竞争直接体现在价格上,一定程度上推高了资产价格,这在一线城市写字楼市场表现得尤为突出。目前京沪写字楼的净收益率已经降到3.5%以下,显著低于融资成本。

而对于基金管理人而言,由于其能够获得的项目与其投资者相比并无显著差别,因此募资难度较大。

二、困境地产投资提供了新的不动产投资思路

1、困境地产投资与传统不动产投资的差异

过去市场上主流房地产基金遇到的发展碍,也使越来越多房地产意识到要尝试不同的方向,这个时候不良资产进入了大家的视野,这是一个非常好的时机。不良只是在债权上的不良,资产还是很好的资产,可以换一个概念称之为困境地产。这种困境投资跟传统的不动产投资有非常大的区别。

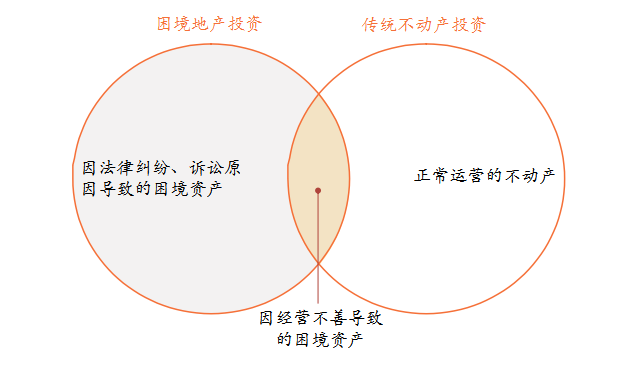

(1)投资标的不同

首先在投资标的上不一样,传统的不动产投资标的是正常经营的不动产,虽然有一些会陷入困境,但是大多数是因为经营陷入了困境;而大部分困境资产投资涉及到法律的诉讼问题,甚至到了拍卖变卖的地步,它的复杂程度远超于仅仅是因为经营问题产生的困境资产。

困境地产投资与传统不动产投资标的的差异

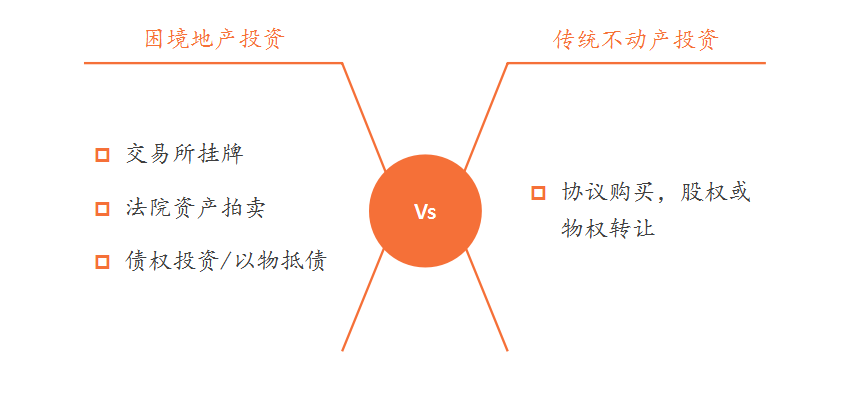

(2)获取途径不一样

传统的不动产投资获取途径很简单,包括协议购买,股权或物权转让等。而困境资产的获取途径比较复杂,包括法院拍卖,交易所的挂牌等。做不良资产的机构更多是从债权入手,通过抵债或者法拍程序来获得资产,很少去直接拿资产。

困境地产投资与传统不动产投资获取途径的差异

2、困境地产投资面临的风险

获取路径上的不同,带来的风险也不一样。困境地产投资获取路径较复杂,面临的风险因素也比较多:

(1)程序特定、复杂,并购方不占主导地位

以法院拍卖为例,涉及法院、执行人、被执行人、债权人、其他债权人、优先权人多方参与。涉及企业破产重组的,复杂程度更高。

(2)交易双方地位不平等,尽调资料无法详尽

法拍是比较简单清晰的路径,但获取资料的过程中信息非常不对称,在网上能看到法拍的信息,但是无法通过一家或者两家机构获得非常全貌的信息,所以需要通过大量的市场调研和信息的收集整理。

(3)交易影响因素较多,不确定性较高

首先是交易成功的不确定性,可能出现拍卖撤回、撤销、中止、暂缓等各种情况。另外在交易的时间上也存在很大的不确定性,资产能不能按时出库有很多不可控的因素。

三、困境地产投资核心关注的问题

参与房地产基金市场的投资人通常对市场的理解并没有那么深,更多是抱着对未来趋势的信心就进场了。但是困境资产面临各种各样的风险,使得参与这个市场的投资人,相对来说更理性。

参与主体的不同,使得困境资产投资核心关注三个问题:第一,资产的价格和价值背离有多大。鼎一投资内部有要求,获得的资产和市场价格相比要有七八折的折扣,如果高于这个很少接触。第二,解决造成背离的瑕疵,需要的成本有多大?这个成本一方面是资本上的成本,另一方面是时间上的成本。第三,是否具备运营和盘活目标资产的能力?

四、困境地产投资的具体项目获取渠道

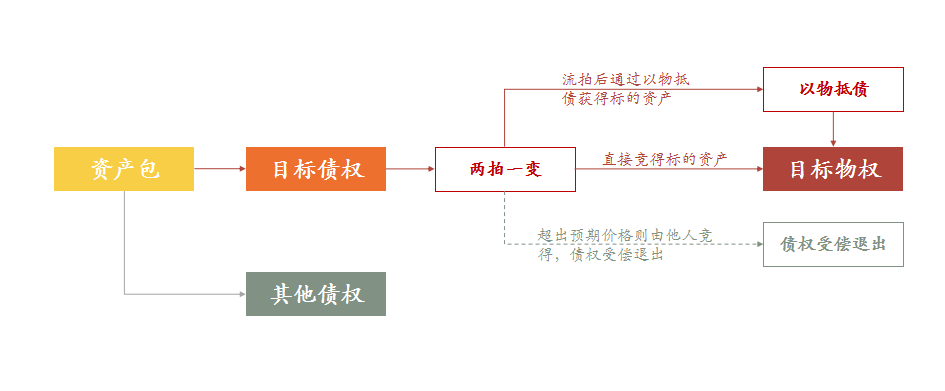

困境资产投资的项目来源渠道包括信托公司、银行、地方AMC等,通过这些机构拿到不良的债权,处置这些债权的过程中可以拿到一些物权。通过组包的形式可以把成本降低,这是非常有代表性的获取方式。

困境地产投资的项目获取渠道

五、困境地产投资的运营管理模式

物业改造:对于物业老旧或者业态定位已经不能适应市场需求的物业,需要进行重新定位和建筑改造,并且重新招租运营。

租约重整:之前由于诉讼及纠纷问题导致空置的重新进行招租、租金偏低的通过谈判提升租金,运营一段时间后实现价值修复。

直接退出:物业成新率较高且租赁情况较为正常的,可利用市场价差直接出售,实现快进快出。

这三种获取物权后的不同策略,难度逐级提升,对物业价值的挖掘也更加充分。

拿到的困境资产可以把它经营的很好,但是最终会怎么退出,市场还在进行尝试。机构希望是通过资产多元化的方式,目前价格还没有达到预期的水平,资产证券化可能是不良资产项目退出的一个途径。不良资产投资本身就具备风险分散的特点,取得的成本很低,可以阶段性的做灵活安排,使得收益率可以满足需求。