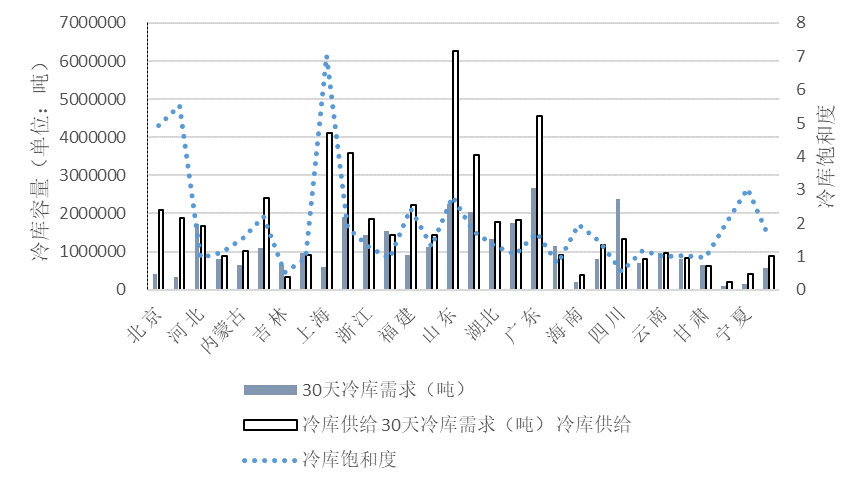

| 品类 | 需求/容量 | 单位 |

| 蔬菜 | 7780 | 万吨 |

| 水果 | 6696 | 万吨 |

| 肉类 | 4597 | 万吨 |

| 水产品 | 4054 | 万吨 |

| 乳制品 | 1780 | 万吨 |

| 速冻 | 1590 | 万吨 |

| 总计 | 26497 | 万吨 |

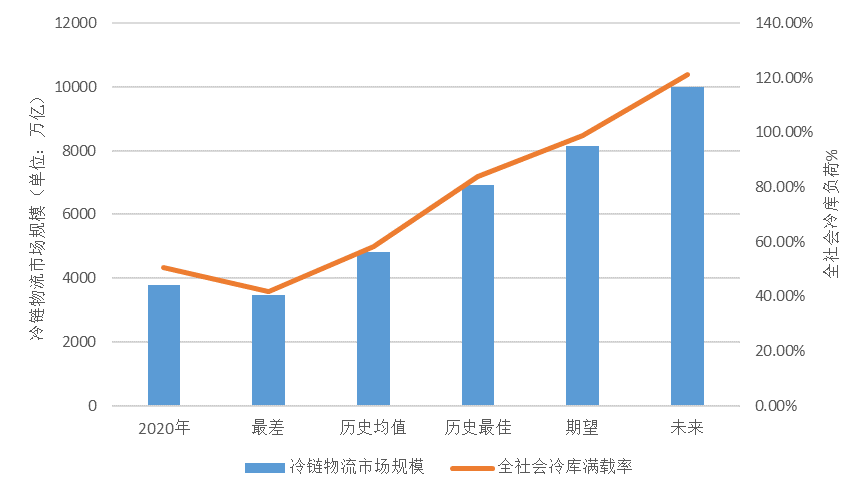

| 周转次数 | 6 | 次 |

| 库存需求 | 4416 | 万吨 |

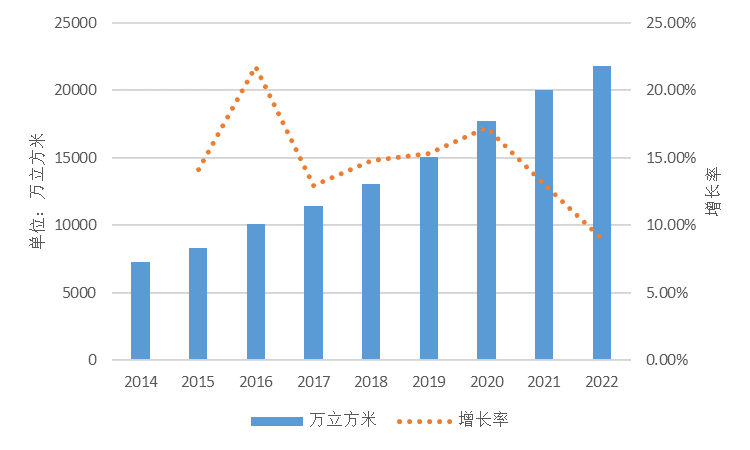

| 库容供应 | 21800 | 万立 |

| 8720 | 万吨 | |

| 全社会冷库负荷 | 50.64% |

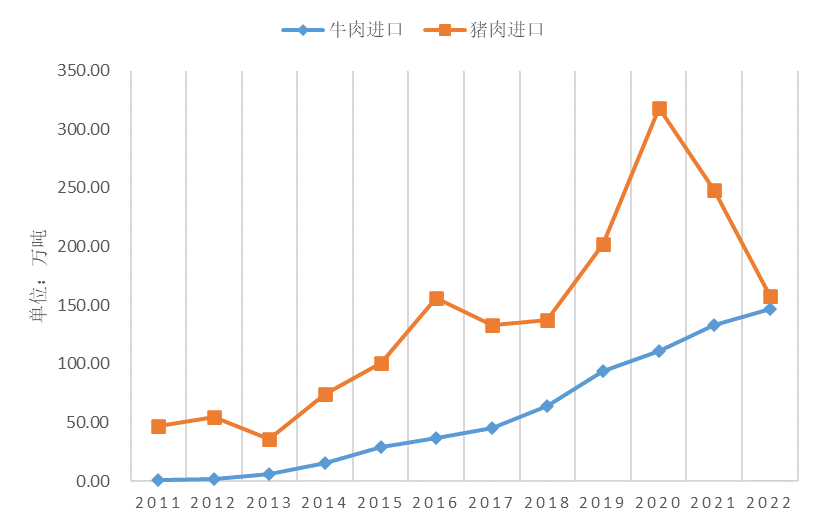

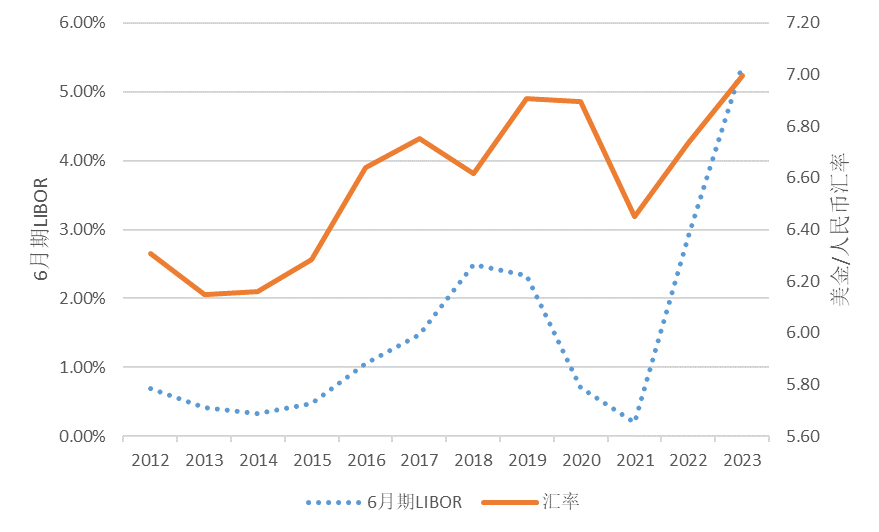

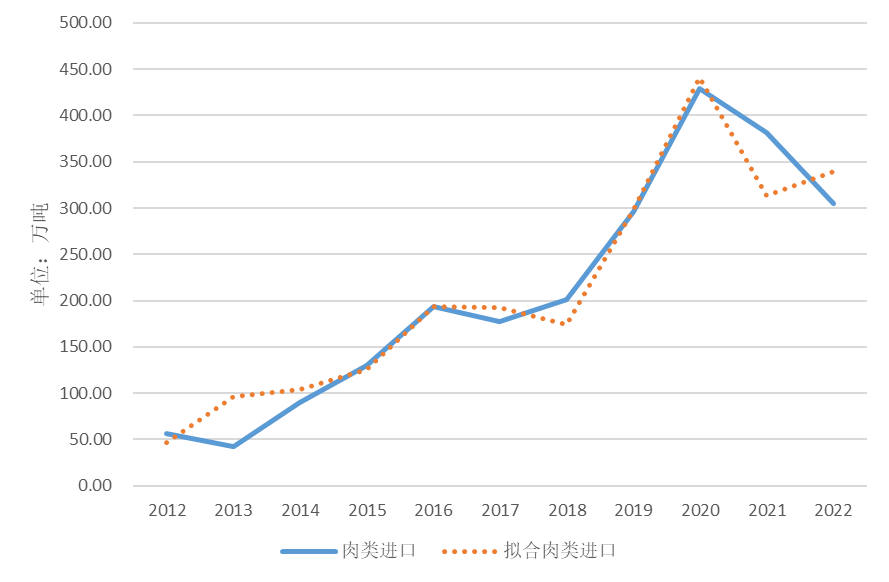

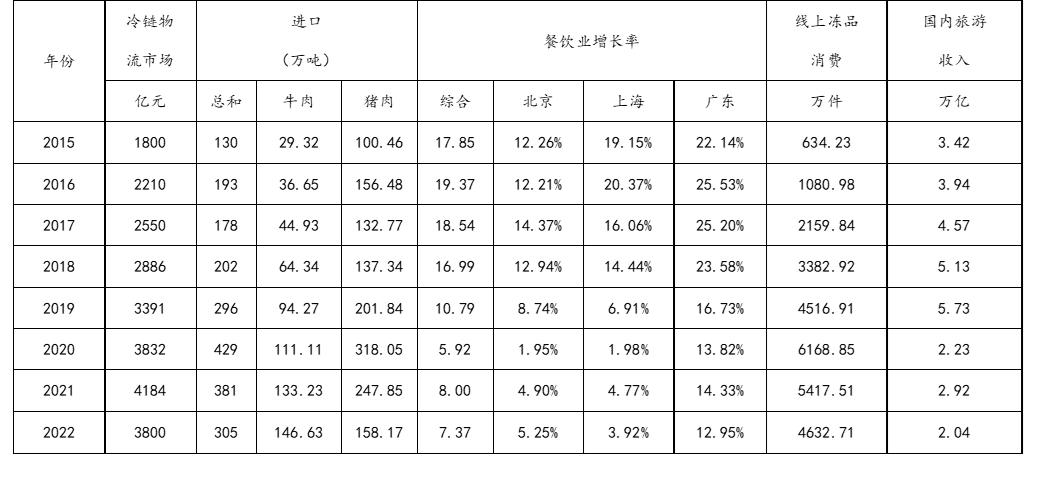

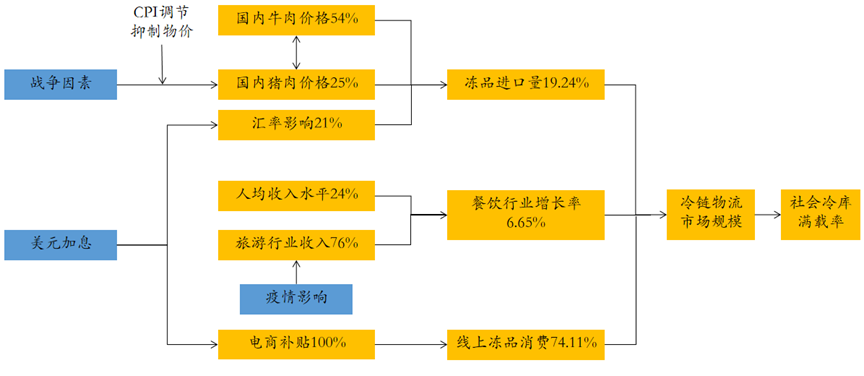

因此,不论战争因素或人民币贬值,都变相对我国的冻品肉类进口产生了不利影响,其中战争的因素对我国冻品进口的影响更为显著。

| 排名 | 企业名称 | 冷库容积(万立方米) | 占比全国 |

| 1 | 万科物流发展有限公司 | 1024 | 4.70% |

| 2 | 上海郑明现代物流有限公司 | 808 | 3.71% |

| 3 | 南京天环食品(集团)有限公司 | 693 | 3.18% |

| 4 | 成都运荔枝科技有限公司 | 600 | 2.75% |

| 5 | 重庆明品福集团有限公司 | 600 | 2.75% |

| 6 | 北京亚冷控股有限公司 | 500 | 2.29% |

| 7 | 湖南和立东升实业集团有限公司 | 436 | 2.00% |

| 8 | 深圳穗深冷链 | 230 | 1.06% |

| 9 | 宇培供应链管理集团有限公司 | 224 | 1.03% |

| 10 | 顺丰冷运 | 204 | 0.94% |

| 特殊关注 | 冰立方温控(上海)供应链有限公司 | 135 | 0.62% |

| 特殊关注 | 优合集团有限公司 | 44.5 | 0.20% |

| 总计 | 5454 | 25.22% |